Критерии оценки банка для крупного бизнеса

Приоритеты при выборе банка остаются стандартными. К ним относятся: надёжность, скорость расчётов и эквайринга, полнота продуктовой линейки (от РКО до инвестиций), качество сопровождения и интеграций. Эти параметры определяют, насколько банк масштабируется под процессы корпорации.

В практической плоскости крупная компания ищет партнёра, который выдерживает производственные ритмы, предсказуемо проводит платежи и предлагает инструменты для управления ликвидностью. Банк для крупного бизнеса — это, по сути, финансовая платформа: расчётный контур, кредиты и гарантии, эквайринг и массовые выплаты, депозиты/овернайты и биржевые решения, ВЭД-сопровождение и каналы интеграции. Каталожные страницы корпоративного сегмента у ведущих игроков именно так и структурированы, что облегчает первичную оценку полноты сервисов.

Какие критерии действительно важны при выборе банка для крупного бизнеса?

Важны четыре блока — устойчивость и регуляторика, скорость операций и SLA, набор продуктов под задачи казначейства и продаж, а также поддержка и интеграции.

- Сначала проверяется устойчивость — лицензии, публичная отчётность и позиция в обзорах регулятора.

- Следом — операционные метрики: платёжные окна, cut-off и зачисление выручки.

- Третий слой — продукты: от РКО с повышенными лимитами до депозитов, овернайта и брокерского доступа для размещения излишков.

- Четвёртый — поддержка и интеграции: API, выгрузки, отчёты, тестовые среды.

Этот набор совпадает с приоритетами CFO и казначеев в глобальных опросах 2025 года, где управление ликвидностью и оптимизация банковской архитектуры названы задачей №1.

Как проверить надёжность и соответствие масштабу компании?

Изучить отчётность и аналитические обзоры ЦБ, сопоставить лимиты и SLA с реальным оборотом, проверить наличие продуктов для капиталоёмких процессов.

Надёжность начинается с источников: годовые отчёты, обзоры финстабильности, статистика по сектору. В отчётах регулятора за 2024–2025 годы отмечаются рост ВВП и инвестиций, а также ужесточение ДКП — такой фон влияет на кредитные лимиты и стоимость ликвидности; банк должен выдерживать эти циклы без «просадок» сервиса. Далее — соответствие масштабу: если у холдинга высокая сезонность, требуются повышенные лимиты на переводы физлицам и инкассацию, а также понятные права доступа для филиалов в ДБО. Стоит сопоставить ожидаемую сумма платежного трафика с лимитами и скоростью комплаенса, иначе операционный день будет «рваться». Наконец, важно наличие долгих продуктов — депозиты/овернайты, кредитные линии, гарантии, сопровождение ВЭД, инвестиции для бизнеса.

Насколько быстро банк проводит расчёты и принимает платежи клиентов?

Ориентир — работа в режиме реального времени там, где это возможно, и чёткий SLA по зачислению выручки и исходящим платежам.

Скорость сегодня — главный маркер зрелости платёжной инфраструктуры.

Распространение мгновенных переводов и альтернативных способов оплаты подтверждает статистика ЦБ: в 2024 году операции через СБП выросли кратно, а доля «не-карточных» способов перевалила за 9% безналичных платежей. Для корпораций это означает ускорение customer-to-business и B2B-расчётов, сокращение кассовых разрывов и снижение издержек. В SLA стоит фиксировать: cut-off для межбанка, сроки зачисления эквайринга (день-в-день/на следующий), окна отправки валютных платежей и время обработки массовых выплат. Если банк публично транслирует такие параметры и подтверждает их практикой, риск «застреваний» резко падает.

Полнота продуктовой линейки: что должно быть «из коробки» для корпораций?

Полный контур — РКО и бизнес-карты, депозит/овернайт, кредиты и гарантии, ВЭД и валютные счета, эквайринг/выплаты, инвестиционные решения и брокерский доступ.

На витринах корпоративного сегмента ведущих банков эта карта продуктов видна как на ладони: расчётные счета с повышенными лимитами, бизнес-карты с настройкой лимитов, депозиты и овернайты, кредитные линии и овердрафт, факторинг и лизинг, ВЭД с валютным контролем, «полка» приёма платежей (торговый/интернет-эквайринг, QR, смартфон-эквайринг) и массовые выплаты, в том числе зарплатные. Для казначейства принципиальны быстрые размещения излишков — овернайт и биржевой overnight через брокерскую инфраструктуру — и доступ к ценным бумагам для консервативных портфелей ликвидности. Корпорации ожидают единый договор и сквозную отчётность, чтобы бухгалтерия не собирала данные «вручную».

Как оценить поддержку и интеграции: от API до TMS?

Проверяются наличие боевой документации API, веб-хуков и тестового стенда, а также совместимость с TMS/ERP и формат отчётности.

Казначейские команды в 2025 году идут к real-time модели: API для платежей и выписок, мгновенные уведомления, автоматические реестры; рынок прямо называет это приоритетом. Если банк даёт стабильное API, поддерживает стандарты, предоставляет песочницу и образцы интеграции, внедрение проходит без затяжек. Важны роли и права: кто и какие операции подписывает, как распределены лимиты. На стороне поддержки — выделенная линия для корпоративных клиентов, фиксированные «времена реакции», персональный менеджер, регулярные отчёты инцидентов и план работ.

Чем предложения для корпораций отличаются от решений для МСП?

Корпорациям нужны повышенные лимиты, сложные продукты и SLA, МСП — типовые пакеты и базовые интеграции.

Такой разрыв объясним: у корпораций многослойные процессы, распределённые филиалы и крупный платёжный поток; у малого бизнеса — компактные операции и меньший риск-аппетит.

Чек-лист закупки: как сравнить конкурирующие оферты и не упустить детали

Фиксируйте метрики и сценарии — без конкретики по SLA и лимитам сравнение некорректно.

Что обязательно спросить у поставщика услуг:

- лимиты РКО: переводы физлицам, внесение/снятие наличных, межбанк;

- SLA: cut-off, сроки зачисления эквайринга, окна валютных платежей;

- платёжные технологии: поддержка СБП/real-time сценариев;

- продукты ликвидности: депозиты, овернайт, биржевой overnight;

- кредитный контур: овердрафт, линии, гарантии, факторинг;

- ВЭД: валютный счёт, контроль, аккредитивы;

- интеграции: API-документация, веб-хуки, отчётность, песочница;

- поддержка: выделенная линия, время реакции, персональный менеджер;

- безопасность и комплаенс по 115-ФЗ: процедуры и сроки;

- условия и тарифы: полная карта комиссий, скрытые пороги.

Итоги: как зафиксировать решение и встроить банк в процессы

Финальное решение — это матрица критериев с весами, пилотное окно и контракт с прописанными SLA и интеграциями.

Во внутренних правилах оценки стоит задать веса под профиль бизнеса: производству — выше вес скоростей и ВЭД, ритейлу — эквайринга и массовых выплат, холдингу — интеграций и казначейства. На пилот берут один-два сценария с «боевой» нагрузкой: суточный поток платежей и зачисления выручки, чтобы увидеть реальную картину. После пилота метрики вносятся в договор: SLA, роли и лимиты, план релизов API. Финальный штрих — руководство: кто отвечает за операционный день и эскалации, как проходит совместное планирование. Здесь уместно повторить: банк для крупного бизнеса обязан соответствовать масштабу — от РКО до инвестиционного контура, иначе система «захлебнётся» на росте.

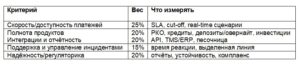

Мини-матрица весов (пример)

Подведем итоги

Важно про масштаб: банк, работающий с корпорациями, должен «расти» вместе с клиентом: выдерживать пиковые объёмы, гарантировать предсказуемые окна и давать инструменты для ликвидности — от депозитов и овернайтов до биржевых размещений. Эта связка подтверждается корпоративными витринами: рядом с расчетный счётами стоят кредиты и гарантии, эквайринг и выплаты, ВЭД и инвестиционные сервисы — всё, что нужно, чтобы финансовый контур предприятий не распадался на куски.